Les cadres d’entreprise ne trouvent pas beaucoup de bonnes affaires dans le marché des actions américaines.

L’opinion des initiés, mesurée par le ratio moyen sur les trois derniers mois des entreprises dont les dirigeants ou les administrateurs ont acheté des actions par rapport à celles qui ont vendu, a tendance à baisser depuis six mois, selon les données de Insider Sentiment. C’est la plus longue baisse de ce type depuis presque deux ans.

Les initiés ont généralement une meilleure connaissance de l’état des entreprises, et le fait qu’ils n’aient pas acheté leurs propres actions alors que le marché chute suggère qu’ils croient qu’il pourrait ne pas encore avoir touché le fond. L’indice S&P 500 a baissé de 18% au cours de l’année dernière et a établi un dernier record il y a un an.

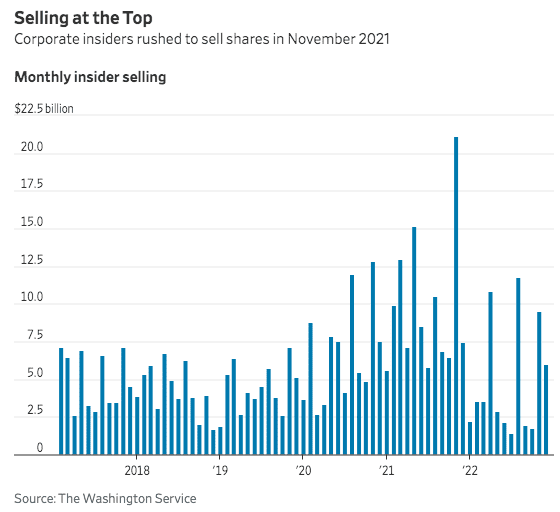

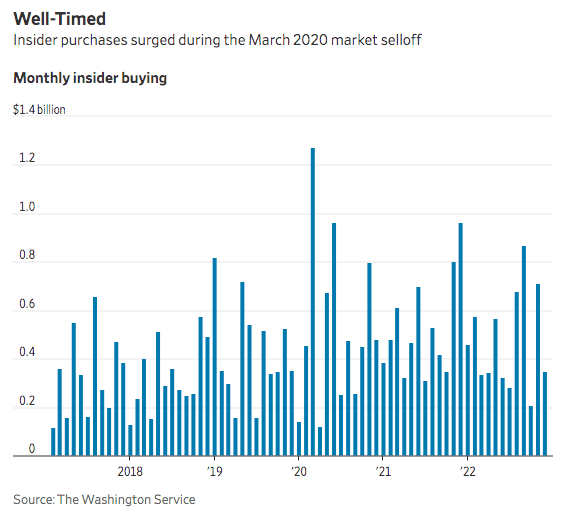

Les initiés d’entreprise ont tendance à bien temporiser leurs transactions, selon les chercheurs. Ils ont acheté des actions de leurs propres entreprises lorsque les marchés ont chuté au début de la pandémie en mars 2020 et ont été récompensés par une forte hausse sur le reste de cette année. Et ils ont vendu en masse en novembre 2021 lorsque le président de la Réserve fédérale Jerome Powell a indiqué que la banque centrale allait bientôt commencer à relever les taux d’intérêt et que les actions de croissance technologiques et autres ont atteint un pic.

L’an dernier, le ratio d’achat par les initiés par rapport à la vente a légèrement augmenté en juin lorsque les actions ont atteint leurs plus bas de l’été, mais il a tendance à baisser depuis. Si les initiés restent en retrait, cela pourrait annoncer des problèmes à venir pour le marché boursier, selon les stratèges.

« Ce qui ressort en ce moment, c’est le manque d’achats même si les prix ont baissé tellement« , a déclaré Nejat Seyhun, professeur de finance à l’Université du Michigan qui étudie l’activité des initiés d’entreprise. « C’est une sorte d’avertissement. »

Le PDG de Tesla Inc., Elon Musk, était de loin le plus prolifique vendeur parmi les personnes à l’intérieur de l’entreprise l’année dernière. Ses ventes d’actions Tesla ont totalisé près de 23 milliards de dollars – selon Washington Service, une entreprise qui fournit des données et des analyses sur les transactions d’initiés – alors qu’il levait des fonds pour financer son acquisition de Twitter Inc. pour 44 milliards de dollars.

M. Musk s’est engagé en décembre à suspendre ses ventes d’actions Tesla pendant au moins 18 à 24 mois, dans un effort pour rassurer les investisseurs que son achat de Twitter n’était pas au détriment de la fabricant de voitures. Depuis les trois semaines qui ont suivi les dernières ventes d’actions de M. Musk, qui se sont achevées le 14 décembre, les actions Tesla ont baissé de 28%. Elles ont diminué de 65% en 2022.

D’autres ventes notables par des personnes à l’intérieur de l’entreprise ont été celles de l’héritier de Walmart Inc., Rob Walton, dont les ventes ont été effectuées par le Walton Family Holdings Trust; l’ancien PDG de Constellation Brands Inc., Rob Sands; le co-fondateur d’Airbnb Inc., Joe Gebbia; et les co-fondateurs d’Alphabet Inc., Larry Page et Sergey Brin, selon Washington Service. Tous ont vendu au moins 895 millions de dollars d’actions au cours de l’année 2022.

Le plus grand vendeur parmi les autres PDG était Gary Rollins de la société de lutte contre les nuisibles Rollins Inc. M. Rollins, qui a quitté son poste à la fin de l’année, a vendu 506 millions de dollars d’actions au cours d’une année où l’action de sa société a considérablement surperformé le S&P 500, en augmentant de 10%. Le PDG de Moderna Inc., Stéphane Bancel, a suivi, avec des ventes de 504 millions de dollars. Les actions Moderna ont chuté de 29% l’année dernière.

Dustin Moskovitz, co-fondateur et PDG du développeur de logiciels Asana Inc., a contrecarré la tendance, en étant le plus gros acheteur parmi les personnes à l’intérieur de l’entreprise avec 921 millions de dollars d’achats au cours de l’année. M. Moskovitz a déclaré lors d’un appel gagnants en septembre qu’il investissait dans Asana car il croit que « l’opportunité de marché est énorme » pour le logiciel de productivité au travail de l’entreprise.

Parmi les rares secteurs où l’on a constaté une activité d’achat accrue par les personnes à l’intérieur de l’entreprise, on retrouve les petites capitalisations de santé, les industriels et les consommateurs de denrées de base, selon l’analyse d’InsiderSentiment.com. Ces segments sont traditionnellement considérés comme des secteurs défensifs qui peuvent résister à une récession.

De nombreuses ventes par des initiés sont effectuées selon des horaires préétablis pour éviter l’apparence de malversation, et la vente par des initiés dépasse généralement largement l’achat car de nombreux dirigeants sont rémunérés avec des actions dans leurs entreprises. Cependant, l’absence relative d’achat en ce moment est remarquée, disent les stratèges, surtout lorsque des mesures de valorisation traditionnelles montrent que les actions américaines deviennent moins chères. L’indice S&P 500 se négocie actuellement autour de 17,9 fois les bénéfices des 12 derniers mois, selon FactSet. Cela est en baisse par rapport à un multiple de 25 il y a un an et à la moyenne de cinq ans d’environ 23.

En novembre et en décembre, les actions de près de deux fois plus de sociétés ont été vendues par des initiés que celles qui ont été achetées, conformément à la moyenne depuis 2017, selon les données de Washington Service. En revanche, octobre était un cas à part : les initiés ont vendu des actions dans 601 sociétés et ont acheté des actions dans seulement 219.

La vente par des initiés sur ces trois mois a totalisé 17,1 milliards de dollars, contre des achats de 1,3 milliard de dollars. Les analystes ont tendance à regarder de plus près le nombre d’acheteurs et de vendeurs que les montants en dollars pour déduire les tendances de sentiment, car quelques gros vendeurs peuvent avoir un impact démesuré.

Les forces qui empêchent les initiés d’acheter maintenant sont probablement les mêmes que celles qui empêchent les autres investisseurs de s’engager sur le marché, a déclaré Mark Hamilton, directeur des investissements chez Hirtle, Callaghan & Co.

De nombreux investisseurs hésitent à appeler un fond de marché alors que la Réserve fédérale continue à augmenter les taux d’intérêt pour refroidir une économie chaude. Comme de nombreux initiés d’entreprise, les investisseurs institutionnels ont largement abandonné les actions et se sont tournés vers des investissements plus défensifs.

« Le sentiment est généralement négatif et les initiés ne sont pas moins soumis à cela », a déclaré M. Hamilton. « Les gens ont subi des pertes et la psychologie naturelle se met en place qui les rend réticents à acheter lorsque les nouvelles sont mauvaises et que les prix sont devenus bon marché. »